时间: 2024-04-06 来源:新闻中心

钢铁是国民经济的重要支柱性产业,为典型的中上业;由于钢铁产业链上下牵连甚广,行业运行体现出极强的周期性特征。行业景气度上行阶段,钢铁企业收入成本差距扩张,钢铁企业纯收入水平提升、现金流宽裕,行业整体信用风险较低;行业景气度下行阶段,钢铁企业收入成本差距收窄甚至会出现倒挂,钢铁企业纯收入水平下行并出现亏损、现金流紧张,行业整体信用风险上行。目前,国内钢铁行业集中度仍然较低,因此,成本系影响钢铁企业信用质量分化的重要因素。

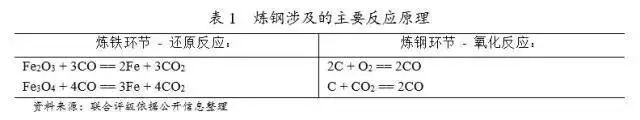

冶炼工艺分为长流程和短流程两种。长流程系通过高炉将铁矿石等原燃料炼成铁水,再经过转炉,将铁水冶炼成粗钢;短流程系将废钢通过电炉将废钢冶成粗钢。其中,长流程钢材生产大体能分为两个环节:炼铁环节(高温下的氧化还原反应)和炼钢环节(高温下的氧化反应)。

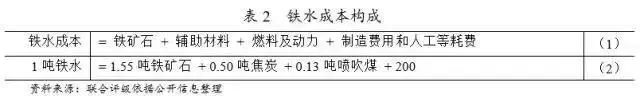

从表1炼铁环节的主要反应原理显而易见,炼铁环节成本大多数来源于于Fe2O3/Fe3O4,即原材料铁矿石成本。此外,炼铁环节还涉及辅助材料(石灰石、锰矿石、萤石和耐火材料等)、燃料及动力(焦炭、煤粉、煤气、氧气、水电等)、制造费用和人工等耗费。

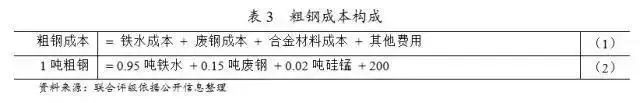

炼钢环节主要原材料是铁水,从表1看,炼钢环节的反应原理是通过氧化反应将铁水中的碳含量降低;同时,因冷却铁水或出于降低炼钢综合成本等原因,炼钢过程中还需要加入一定量废钢;因此,炼钢成本主要由铁水和废钢成本构成。此外,炼钢环节还涉及合金(主要为硅锰)、耐火材料、辅助材料、电能、维检和其他等耗费。

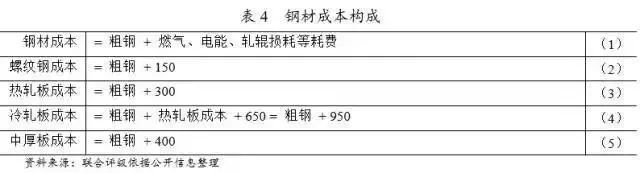

炼钢环节所生产的粗钢最终用于钢材的轧制流程;因此,轧钢过程成本主要由粗钢构成。不一样钢材的轧制过程还需不同燃气、电能、轧辊损耗等耗费;其中,螺纹钢轧制费用约为150元/吨、热轧板轧制费用约为300元/吨、冷轧板轧制费用约为950元/吨(冷轧流程轧制费用约为650元/吨,其前序热轧流程轧制费用约为300元/吨)、中厚板轧制费用约为400元/吨。

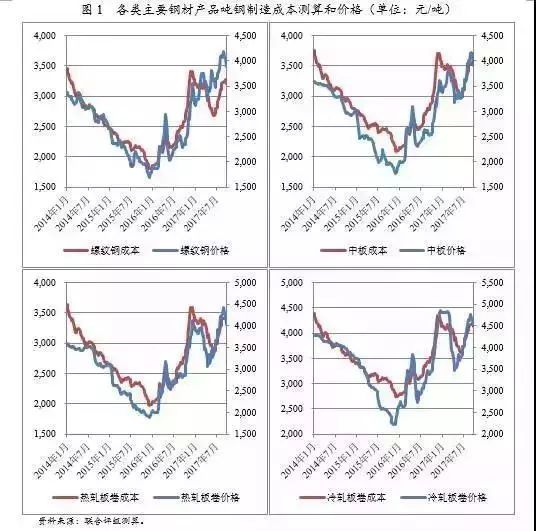

2014~2015年,国内钢铁行业供需严重失衡,各类钢材市场价格大幅下跌,钢铁行业利润水平收窄直至出现全面亏损;其间,钢材成本虽然一路下行,但由于钢铁行业处于产业链中上游,成本下行滞后于产品价格。同理,2016年以来,供给侧结构性改革导致国内钢材价格显著回升,但吨钢生产成本亦显著上行。

从吨钢成本角度分析,铁矿石价格和焦炭价格系钢材生产成本的关键。截至2016年底,国内铁矿石对外依存度高达86.8%,国内钢铁企业进口铁矿石议价能力持续羸弱;行业景气度下行阶段铁矿石呈现价格粘性特征明显,而景气度回暖后,铁矿石价格灵活上行对钢铁企业效益构成明显侵蚀。同期,国内煤炭行业也进行供给结构性调整,煤炭/焦煤价格大大上行亦对钢铁企业的经营效益构成侵蚀。2017年以来,钢铁行业景气度提升很大程度上有赖于国家的大力调控,产量下行带来的价格上行终使得钢材毛利润出现显著提升。

需要说明的是,在表2、表3和表4中,对钢材成本的测算只抓住了影响钢材成本的核心变量;因此,测算出各类钢材成本变动呈现高度的一致性。通过对图2的观察以及上文分析,可以得到如下有意义的结论:钢材价格决定了钢铁企业在行业景气度上行时是否盈利,而钢材成本决定了钢铁企业在行业景气度下行时是否亏损;行业景气度上行阶段,各家钢铁企业主要信用风险均被利润掩盖;而行业景气度下行阶段,企业运营中不变的成本才是决定钢铁企业信用质量的核心。因此,剔除钢铁行业周期性波动以探讨钢铁企业信用风险的核心就落在了吨钢成本上。

综合来看,原材料成本、燃料成本、折旧成本和人工及其他成本占吨钢制造成本的比重大致为67%、16%、4%和13%。2014~2016年,铁矿石、煤炭、焦炭等上游与原燃料价格波动较大,受供给侧改革影响,走势出现分化;主要表现为,原材料成本占吨钢制造成本比重下滑,燃料成本和人工及其他成本占吨钢制造成本比重上升。

具体制造成本看,2014~2016年,样本企业制造成本均值分别为3,407.06元/吨、2,993.76元/吨和2,748.74元/吨,持续下滑。其中,原材料价格下滑导致的制造成本下降特征非常明显,2014~2016年,样本企业吨钢原材料成本分别为2,338.96元/吨、1,914.12元/吨和1,707.91元/吨;燃料成本主要由煤炭、焦炭构成,由于煤炭行业同样受产能过剩和供给侧结构性改革影响,其价格呈现先降后升态势。虽然其他制造成本(折旧、人工及其他费用)变动也多少对样本企业制造成本构成一定影响,但相关吨钢成本变动较小。

上文简要分析不难看出,虽然原材料和燃料成本占钢铁企业制造成本有所下滑,但其所占据的80%比重仍使得其波动对钢铁企业制造成本构成明显冲击。具体看,原燃料自给程度、区位因素和能耗水平均对钢铁企业的生产成本构成重大影响。此外,折旧、人工和其他成本占比固然较低,但相对刚性的和有规律的损耗仍对钢铁企业制造成本构成一定冲击。

铁矿石系钢材生产过程中的最主要原材料,由于国内铁矿石存在伴生矿多、品位较低以及分布不均等不利因素影响,国内钢铁企业所用铁矿石以进口为主。在相同到港价背景下,区位和相应运输的便利性将很大程度影响钢铁企业的原材料成本。此外,自有矿山和废钢替代对钢铁企业原材料构成一定程度影响。

从各大钢铁上市公司年报披露不难看出,近年来,钢铁企业铁矿石采购中进口铁矿石占比日益上升。上述现象产生主要系进口铁矿石价格大幅下行所致;背后逻辑为国内钢铁行业产能过剩很大程度削减了全球铁矿石的耗用,而国际主流铁矿石生产商产能仍处扩张通道,最终导致供需失衡。在此背景下,铁矿石资源向港口倾斜,东部沿海的钢铁企业得益于临近港口的优势铁矿石运输成本相对较低,原燃料成本保持在较低水平;而中、西部地区累于运距远,铁矿石运输成本较高,尤其是西部地区深居内陆,在原燃料成本控制方面劣势明显。

横向看,区域分化导致代表性钢铁企业原材料成本差异显著,西北-华东/东北-华东/沿海地区原材料成本逐级递减。纵向看,进口铁矿石价格下跌对于钢铁企业原材料成本带动作用也因区而异;2014年,进口铁矿石价格下行以及内外矿价的倒挂导致东部沿海地区钢铁企业更多的采用进口铁矿石,相比之下,西北地区钢铁企业吨钢原材料成本不降反升。2015年,东部沿海地区钢铁企业吨钢原材料成本仍然跟随铁矿石价格下行,西北地区钢铁企业的原材料成本则表现不一。

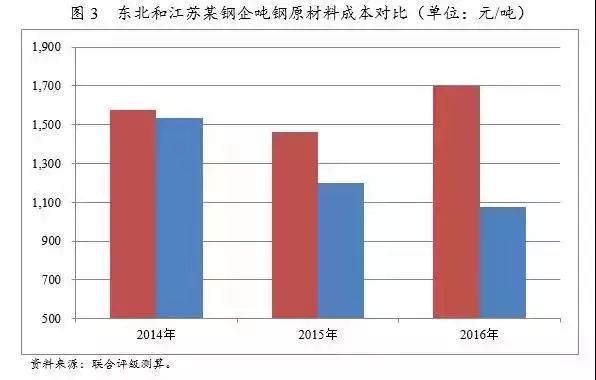

自有矿山对钢铁企业原材料供应的稳定性保障,但在国际铁矿石价格持续下滑的整体背景下,国内矿山成本劣势过大对钢铁企业价格竞争力形成较大拖累。以东北某钢铁企业和江苏某钢铁企业为例:2014年,具备自有矿山的东北某钢铁企业和江苏某钢铁企业原材料成本差异较小,分别为1,577.31元/吨和1,533.57元/吨。东北某钢铁企业下属铁矿有限公司具备较大规模的自备铁精矿储量,虽然东北某钢铁企业自供铁矿石水平也处于较低的20%左右,但江苏某钢铁企业的铁矿石则全部采自海外。2015年以来,两者吨钢原材料成本呈现明显分化;东北某钢铁企业吨钢原材料成本波动上涨而江苏某钢铁企业持续下行。

钢铁企业生产特性导致钢铁企业天然具有较大的资产规模,同时,厂房和生产设备等固定资产规模庞大;因此,折旧系钢铁企业制造成本的重要组成部分。2014~2016年,钢铁企业吨钢折旧成本均值分别为112.30元/吨、107.98元/吨和103.91元/吨,较为稳定。

值得注意的是,钢铁企业产量多以百万吨记,吨钢折旧费用的小幅压缩可以大幅改善钢铁企业的盈利水平。因此,面对行业盈利下滑趋势,钢铁企业通过延长钢铁企业房屋及建筑物、机器设备的折旧年限,减少企业生产成本、提高利润的作用非常明显。此外,钢铁企业通常以在建项目尾期尚未完工、项目未进行最终决算等原由,推迟转入固定资产的时间,减少应计提折旧金额,提高企业利润水准。

人工成本主要为职工薪酬,同时,生产效率也对人工成本产生较大影响。人工成本体现在制造成本和期间费用中,2014~2016年,样本钢铁企业吨钢人工成本分别为139.21元/吨、123.79元/吨和116.17元/吨。通常情况下,人均吨钢产量越高的钢铁企业面临更低的吨钢制造费用和吨钢期间费用。受历史原因影响,国内钢铁企业人工成本构成体现出如下特征:企业社会职能属性导致的较重人员负担,职工薪酬偏低所导致的企业调整空间有限;最终,导致钢铁企业人工成本偏重。

从期间费用构成来看,2016年,销售费用、管理费用和财务费用的占比分别为21.79%、41.63%和36.24%,从期间费用表现来看,样本中位数为250.90元/吨,样本钢企间差异明显,其中重庆钢铁以774.34元/吨的高水平位居首位,是行业中位数的3.09倍,酒钢宏兴、太钢不锈、华菱钢铁和武钢股份位列其次,吨钢期间费用均超过300元/吨,上述企业除太钢不锈外,其余企业2016年期间费用收入比均超过10%,重庆钢铁更高达33.29%。而得益于良好的期间费用控制能力,三钢闽光、沙钢股份、杭钢股份、新钢股份和马钢股份吨钢期间费用成本较低,其中三钢闽光、沙钢股份和杭钢股份吨钢期间费用低于150元/吨,2016年期间费用收入比均在5%以下。

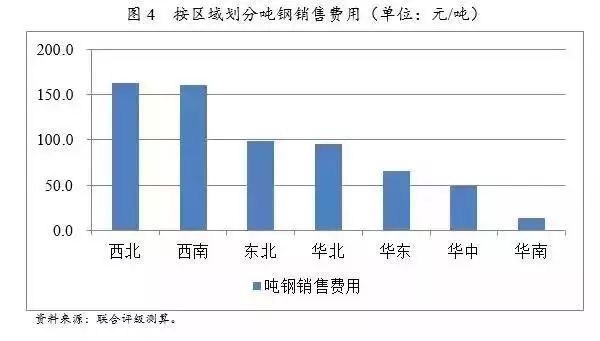

销售过程中产生的运输费用主要体现在销售费用中;具体科目为:财务费用-运输费(或运输仓储费)。假设运输单价不变的情况下,运输成本主要体现为生产地到消费地之间的距离。从我们的统计情况来看,第一梯队,西北和西南地区吨钢财务费用分别为162.40元/吨和160.05元/吨;第二梯队,东北和华北地区吨钢财务费用分别为98.19元/吨和95.38元/吨;第三梯队,华东、华中和华南吨钢财务费用分别为65.80元/吨、49.12元/吨和13.88元/吨。

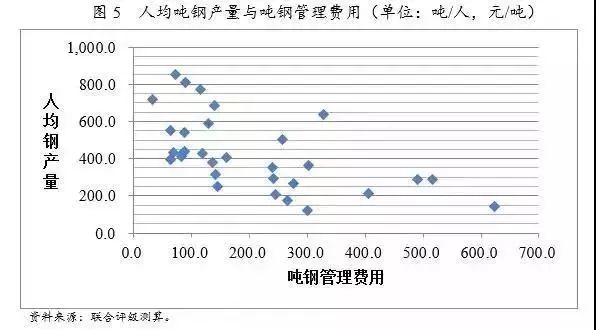

管理费用主要由职工薪酬构成,因此,吨钢管理费用和钢铁企业人均吨钢产量存在较强的负相关关系。但整体高程度分化,行业吨钢管理费用中位数为141.47元/吨,行业吨钢管理费用均值为203.60元/吨;存在吨钢管理费用异常高的企业推高了行业平均水平。吨钢管理费用处于行业前五水平的企业为攀钢集团有限公司、酒泉钢铁(集团)有限责任公司、重庆钢铁股份有限公司、杭州钢铁集团公司和太原钢铁(集团)有限公司,其吨钢管理费用分别为650.33元/吨、624.05元/吨、516.39元/吨、503.89元/吨和489.58元/吨。

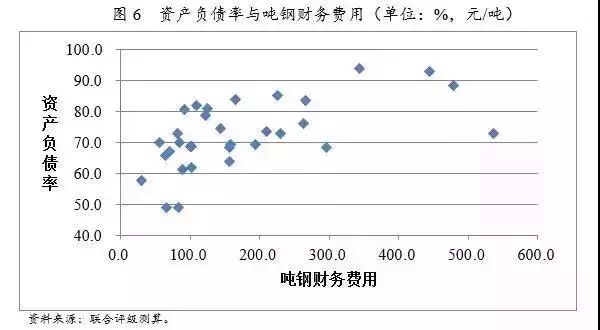

财务费用中利息支出占大头,因此,吨钢财务费用和钢铁企业的财务杠杆相关度较高。全行业来看,吨钢财务费用中位数为134.2元/吨,平均数为176.6元/吨,吨钢财务费用也存在受异常值推高的问题。吨钢财务费用居于行业前五的企业分别为,酒泉钢铁(集团)有限责任公司、西宁特殊钢股份有限公司、重庆钢铁股份有限公司、宝钢集团新疆八一钢铁有限公司和太原钢铁(集团)有限公司,其吨钢财务费用分别为536.26元/吨、478.19元/吨、444.66元/吨、343.60元/吨和296.71元/吨。

从上文的分析可以看出,原燃料成本是钢铁企业生产成本的重要组成部分,受企业产品结构、产品质量等级、能耗技术水平等先天条件影响,企业原燃料成本表现差异较大,成本绝对数值的高低不一定是企业成本控制力的绝对对应,但原燃料成本表现仍有一定规律可循,一方面,企业区位通过影响铁矿石运输成本进而影响企业原燃料成本,另一方面,在国际铁矿石价格低迷的背景下铁矿石自给率优势逐渐丧失,而人员负担、生产效率和折旧等亦对企业制造成本产生影响。而不同企业的区位、管理水平和债务规模差异又成为影响其期间费用的主要因素。

2017年1~10月,基础设施建设,国内固定资产投资完成额增速有所放缓,但规模仍然很大。从上市公司数据来看,2017年1~10月,从事基础设施建设的企业新承接订单较上年同期显著增长,且增幅较上年同期显著提升。加之,地方政府对基建投资有较高热情,基建投资规模和用钢需求将对钢材销售提供良好支撑。房地产层面,受“930”政策调控影响,房地产产业一定程度上体现出地产行业囤地意愿较强而开工意愿相对逊色的行业发展窘境。不过,购地量的提升为长期内建筑用钢需求提供了较好的支撑。汽车行业由于前期消费透支等因素影响,2017年,国内汽车市场需求不足。目前,国内汽车库存数量较高,“金九银十”和年底传统旺季或将对库存消化产生一定积极影响;但预期2017年12月国内汽车产量仍将保持较低增速或短期下降,一定程度上对板材产品的销售形成一定冲击。此外,白色家电行业受2016年地产市场旺盛影响需求显著上行。中国仍为全球钢材第一出口国,但出口消耗国内过剩钢材产量的逻辑得到明显修复。出口区域多为东南亚新兴经济体,发展迅速,用钢需求较大结构以低端为主;因此,东南亚经济体的稳定发展仍将成为国内钢材消化的重要支撑。

展望2018年,基建投资虽然可能小幅放缓,但仍将保持稳健和较大规模,将继续发挥托底作用;虽然地产投资受到销售增速下滑的影响,但鉴于低库存现状以及政策引导下公共住房建设提速,2018年地产投资增速有望略好于今年的表现;铁路、公路、水路建设导致的用钢需求平稳释放。

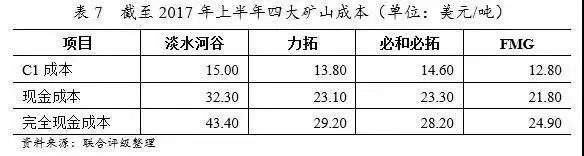

铁矿石方面,2017年1~9月,四大矿山产量合计8.4亿吨,同比增2.7%;值得注意的是,四大矿山第三季度产量同比有所减少。从产能角度看,受中国供给侧结构性影响,铁矿石整体价格水平处于低位,主流矿山扩产意愿下降;进一步的,不排除各大矿山出现限产提价的动作。此外,我们考虑到四大矿的成本水平已处于低位,未来成本继续下降的空间有限。展望2018年,国内钢铁企业继续享受低成本优质铁矿石的预期将有所削弱;但整体看,外矿的新增供给仍将维持高位,铁矿石价格大幅回暖的可能性不大。

煤炭方面,同样受供给侧改革影响,2016年9月以来,煤炭市场亦呈现大幅回暖趋势,国内焦煤价格大幅攀升。受产业特性影响,整个煤炭市场价格启动先于钢材产品价格,国内焦煤价格一度攀升至高位;2017年1~3月,国内主要地区炼焦煤均价1,217.56元/吨,同比上涨127.39%。因主产地煤矿陆续复工复产、执行330个工作日生产、进口炼焦煤市场转暖等因素影响,2017年1季度以来,焦煤价格整体保持平稳。展望2018年,焦煤价格将维持相对平稳走势;短期内,冬季限产以及冬储的临近可能会季节性拉高焦煤价格。

展望2018年,国内钢铁行业的供需关系将继续得到改善。在去产能持续深化的过程中,行业产能利用率、行业集中度、债务水平以及盈利水平均呈现改善。考虑到下游整体需求仍然稳健,钢材市场价格波动空间有限;受采暖、环保等因素影响,钢材库存将维持低位,钢价将得到一定的支撑。综合看,2018年,钢铁行业仍将维持较高的盈利水平。

从成本来看,原燃料成本占据绝对位置;细分来看,原燃料成本是引致钢企制造成本分化的主要因素,产品结构、原燃料自给程度和自给成本、区位(采购的运输成本)和能耗工艺水平等因素均对钢铁企业燃料成本产生影响。展望2018年,外矿的新增供给仍将维持高位,铁矿石的金额大幅回暖的可能性不大,焦煤价格亦将整体保持平稳。国内钢铁行业的供需关系将继续得到改善,钢铁行业仍将维持较高的盈利水平。

综合看,未来,随着钢铁企业景气度回升,钢铁企业信用风险将继续被盈利水平掩盖。长期看,各钢铁企业的盈利能力仍有赖于对成本的有效控制;同时,钢铁企业的信用质量仍高度取决于钢材制造成本。

微信咨询

微信咨询

返回顶部